Economistas e tributaristas questionam em artigo a efetividade da reforma tributária aprovada hoje no Congresso. Os autores levantam questões como o abandono do sistema tributário atual em favor de um modelo ainda pouco estruturado, com alíquotas indefinidas, dependentes da aprovação de lei complementar. O possível aumento da carga tributária também é alvo de críticas, bem como a excessiva centralização tributária que pode prejudicar o pacto federativo definido na Constituição.

A reforma tributária do consumo, traduzida na Proposta de Emenda à Constituição (PEC) nº 45, prometia fundir cinco tributos: Cofins, PIS, IPI, ICMS e ISS. Seus idealizadores projetavam um sistema que iria promover maior simplicidade, menos burocracia, não cumulatividade plena e migração da tributação para o destino, dando cabo à chamada guerra fiscal.

O substitutivo daquela PEC nega essas pretensões. Ao contrário, parece trilhar a marcha da insensatez, celebrizada na conhecida obra de Barbara Tuchman, que destacou a irracional supremacia das veleidades particulares sobre o interesse coletivo, em importantes episódios da história.

Ele propõe a instituição de dois novos tributos: a Contribuição sobre Bens e Serviços (CBS), no âmbito federal, e o Imposto sobre Bens e Serviços (IBS), no subnacional. O primeiro resultaria da fusão de Cofins e PIS, e o segundo derivaria da fusão de ICMS com ISS.

A criação dos novos tributos não ocorreria de imediato. A CBS seria implantada em 2026, com alíquota de 1%. Já a partir de 2027, o Senado definiria sua alíquota, procedendo-se à extinção de Cofins e PIS.

A nova alíquota teria de preservar a arrecadação, sempre em relação a um cenário “de referência”, que afinal é um conjunto de projeções e dados não verificáveis. O IPI também seria extinto naquele mesmo ano, exceto para os produtos fabricados na Zona Franca de Manaus. Um imposto “seletivo” seria criado para produtos como o tabaco.

O IBS é ainda mais complexo. Sua implantação só ocorreria em 2029. A partir daí até 2032, haveria uma transição, com redutor anual de 1/5 aplicado sobre as alíquotas do ICMS e do ISS, a serem extintos em 2033.

No período de transição, o Senado fixará as alíquotas de referência do IBS, de modo a preservar as receitas dos estados e municípios, conforme a mesma lógica do cenário de referência.

Existiriam, portanto, dois tributos com alíquotas indefinidas, a serem fixadas, ano a ano, com risco evidente de erro de estimativa.

Presume-se, em exercício preliminar, que a alíquota resultante dos dois tributos seria de cerca de 30%. Além disso, o Tribunal de Contas da União (TCU) participaria do cálculo das alíquotas de referência para subsidiar as decisões do Senado, no caso do IBS, com base em informações prestadas por um Conselho Federativo e pelos entes federados. Dessa forma, tenta-se vender a tese de que ninguém perderia um centavo.

A propósito, qual seria essa alíquota mágica? Ninguém tem a resposta. Não é preciso ser versado em assuntos tributários para antever um agigantamento do contencioso. O diabo, costuma-se dizer, está sempre nos detalhes. Desta vez, porém, parece acomodar-se, sem qualquer pudor, em cada um dos dispositivos do substitutivo da PEC nº 45.

Além da suposta simplificação, outra bandeira hasteada pelos idealizadores da PEC nº 45 era a migração da tributação do consumo para o destino. O substitutivo prevê que essa migração, no IBS, venha a ocorrer em 2033, admitindo-se que o termo inicial de vigência desse imposto seja 2029. Essa mudança, entretanto, já poderia ter sido implementada por mera Resolução do Senado Federal, alterando-se as alíquotas interestaduais vigentes do ICMS (7% ou 12%, cobradas na origem).

A tão deplorada guerra fiscal do ICMS, por inobservância da legislação aplicável, poderia ser enfrentada pela instituição com severas punições: ao contribuinte beneficiário, mediante pagamento do imposto não pago com os acréscimos legais; à entidade federativa responsável, por meio dos impedimentos previstos na Lei de Responsabilidade Fiscal; e aos agentes públicos responsáveis, por enquadramento em improbidade administrativa e em crime contra as finanças públicas, a ser tipificado.

A definição de alíquotas para o IBS é remetida à lei complementar. À boca miúda, ouve-se sempre “ah, na reforma tributária, para tudo que é importante, a resposta está pronta —lei complementar”.

E você, contribuinte? Alguma preocupação com o aumento da carga tributária em certos setores, como o de serviços, que amargará significativa elevação de impostos?

É racional tal deslocamento de carga tributária em desfavor de setores altamente empregadores de mão de obra, serviços temporários, sociedades profissionais e certas atividades na área de saúde e de educação que não venham a ser incluídas nas listas positivas de futuras e incertas leis complementares?

A imolação do ISS no altar da não cumulatividade é um retrocesso que não esconde a verdadeira intenção de se abocanhar a crescente base tributária dos serviços, para compensar o encolhimento da base industrial, às custas de limitação da competência tributária dos municípios e obstaculizando a descentralização no federalismo fiscal brasileiro.

O artigo 8º do substitutivo determina que lei complementar “poderá prever” regimes diferenciados, com alíquotas equivalentes à metade da alíquota de referência e, em alguns casos, com redução de 100%, respeitada a uniformidade no território nacional e desde que realizados os “ajustes” (aumentos) nas alíquotas de referência, a fim de preservar a arrecadação.

Obviamente, haverá uma grande confusão. Regimes especiais “poderão” instituir alíquotas menores na CBS e no IBS para produtos agropecuários, pesqueiros, florestais e extrativistas vegetais “in natura”,serviços de transporte, insumos agropecuários, produtos de higiene pessoal, atividades artísticas, medicamentos, serviços de educação e saúde.

Não há dispositivo no texto garantindo que os tributos terão alíquotas reduzidas. E nem que a redução, se concedida, atenda às expectativas, caso a alíquota padrão aumente além do esperado por força do rosário de benefícios distribuídos em série.

Essas reduções deverão ser compensadas, ao mesmo tempo, com majorações na alíquota padrão sobre os demais produtos e serviços. Não há garantia de absolutamente nada, pois tudo dependerá de lei complementar.

O argumento dos defensores desse modelo é que, hoje, com o ICMS, as especificidades criadas por meio de regimes especiais, incentivos e isenções fiscais são muito mais numerosas. Ora, os incentivos do ICMS estão sendo garantidos até 2032.

Além do mais, a prometida extinção demandará dinheiro vivo alocado pela União em um fundo exclusivamente destinado a essa finalidade, que poderá chegar a centenas de bilhões de reais. Trata-se de redobrada insensatez justamente no momento em que a crise fiscal ameaça a economia brasileira.

Não para por aí. Haverá um segundo fundo, destinado ao desenvolvimento regional. Lei complementar disporá sobre os detalhes de ambos. Já se fala em dividir o bolo a partir dos critérios do Fundo de Participação dos Estados (FPE), isso sem contar que haverá certamente uma demanda por aumentos nos valores inicialmente propostos. Além disso, há notícias de que a renegociação da dívida dos estados com a União também teria sido colocada sobre a mesa.

Outra complicação é o chamado “cashback” ou devolução de IBS e de CBS, o que, também, é remetido à definição por lei complementar. Caso venha a ser utilizado o cadastro único de beneficiários de transferências de renda, é preciso lembrar que serão mais de 90 milhões de pessoas a serem beneficiadas, o que certamente exigirá estruturas burocráticas gigantescas e robustos programas a serem adquiridos pelos contribuintes, especialmente nas atividades de varejo, ambos com custos exorbitantes, sem falar nos riscos de fraudes.

As exceções vão se amontoando no texto, o que resultará em uma complexidade provavelmente bem maior que a de hoje. Uma espécie de monstrengo de difícil manejo. O que se está propondo não é nada simples.

Já se esperava que a reforma não tocaria no Simples Nacional e na Zona Franca de Manaus. Porém, além deles, propõe-se o chamado regime específico de tributação a ser aplicado não só aos combustíveis, mas também às compras governamentais e aos serviços financeiros.

Cabe perguntar: se o IBS é tão bom, por que todos querem ficar de fora da alíquota de referência? É evidente que aqueles que conseguirem se mobilizar, vão buscar escapar da alíquota geral. Trata-se, rigorosamente, de um mergulho no escuro de inspiração aventureira.

Os que ganharem, ganharão, e os que perderem talvez venham a ser compensados com recursos da União, a viúva de sempre, o que significa importante aumento de carga tributária ou de endividamento público.

Além da ausência de um diagnóstico amplo, detalhado, consensual e compartilhado sobre a carga tributária, há que se registrar a pretensão de criar um Conselho Federativo, órgão supostamente técnico com competência para editar normas, uniformizar interpretações, arrecadar imposto e distribuí-lo entre estados e municípios.

Trata-se de uma instância poderosa para dirigir a fatia mais importante da tributação do país, hoje equivalente a cerca de 9% do PIB (ICMS e ISS). Seus poderes estão listados no substitutivo e incluem até mesmo a iniciativa para propor projeto de lei complementar relativamente ao novo imposto subnacional.

É assim que morre uma federação. Os governos estaduais e municipais perderão ingerência sobre sua própria receita. Não é pouco. O Conselho Federativo teria o poder de interferir até na fixação da alíquota do IBS. Em nome da automatização, da centralização, do controle ou de coisas abstratas e pouco explicadas como essas, pretende-se atribuir àquele conselho poderes extravagantes.

A cada ente federativo cabe administrar seus próprios tributos. Isso é parte essencial do pacto federativo, insusceptível de alteração por emenda constitucional. Acrescente-se que essa proteção ao pacto federativo é tão rigorosa que a Constituição veda a possibilidade de deliberação de emenda meramente tendente a ofendê-lo. Trata-se, convém não esquecer, de cláusula pétrea constitucional.

A União aceitará que a CBS tenha sua alíquota definida pelo TCU e pelo Senado? Essa possibilidade encerra um preocupante risco fiscal.

Visando conquistar apoio dos estados, o fundo originalmente proposto foi desmembrado em dois. Não tarda os estados exigirão mais recursos da União para custear ambos os fundos, como alertamos. Mais grave, em 2032, os prazos dos incentivos do ICMS talvez venham a ser prorrogados, como tem sido habitual. Definitivamente, essa proposta não será a solução para problemas tão difíceis e recorrentes.

O outro fundo, de desenvolvimento regional, pode se transformar em um segundo FPE, cujos critérios atuais de partilha estão sendo questionados em ação no Supremo Tribunal Federal, alegando-se possível inconstitucionalidade.

Já está muito claro. Perder-se-á uma fábula de dinheiro, sem qualquer garantia da boa aplicação do recurso. Destaque-se que, em anos de partilha do IR e do IPI, a desigualdade entre as regiões do país segue elevadíssima.

São necessários novos instrumentos e novas estratégias, além do resgate do planejamento e da capacidade de fixar objetivos e metas nas áreas de infraestrutura e educação. Distribuir recursos a esmo é uma fantasia. A diferença é que, agora, o mesmo canto das sereias serve para atrair os estados, restringir seu poder de tributar e criar um sistema tributário mais complexo.

Engana-se o setor industrial ao imaginar que sua situação melhorará com o avanço desse disparate tributário. O substitutivo, se aprovado como está, só piorará as condições de crescimento econômico, instalando no país uma máquina de ineficiências e complicações para quem produz.

A guerra fiscal seguiria, mais forte do que nunca, agora financiada por subsídios canalizados diretamente do orçamento da União para as contas dos estados. Pior, o destino, tão aclamado, só seria concretizado em uma década, sendo a transição federativa concluída apenas em 2078!

A Câmara e o Senado precisam compreender os riscos econômicos, políticos e sociais associados a este texto de 22 de junho de 2023, que já pode ser qualificado como uma das piores propostas de reforma tributária da história do país.

Quer-se impor goela abaixo uma solução salvadora, a exemplo de um emplastro Brás Cubas, que a tudo e a todos curaria. É engraçado, na preciosa obra de Machado de Assis, porém desesperador quando se projeta para a vida real.

A tal PEC resultará, a um só tempo, em seguro aumento de carga tributária para a maioria dos contribuintes e de complexidade para todos. Feriria o princípio federativo constitucional, ao estipular poderes excepcionais para o chamado Conselho Federativo, que, sem exagero, poderia ser visto como um fantasmagórico quarto ente federativo.

Peca-se, por arroubos fundamentalistas, pelo abandono completo do sistema erigido até aqui. É a lógica do “vamos começar do zero”, como se as democracias consolidadas combinassem com esse tipo de estratégia disruptiva.

A ciência política ensina que as democracias consolidadas se aperfeiçoam, quando há lideranças técnica e política adequadas ao modelo de avanços incrementais. Demonizar o ICMS e propor um imposto pior, no seu lugar, adianta o quê? Interessa a quem? Os seus problemas são muito conhecidos, e há soluções racionais para cada um deles. Não é preciso jogar fora o bebê junto com a água suja do banho.

Sem dúvida, há urgente necessidade de aprimorar os tributos sobre o consumo, mas não é prudente tratar de forma açodada e displicente assunto tão sério. A proposta aprovada é repudiada pela imensa maioria dos contribuintes, parte dos quais, entretanto, teve sua severa carga tributária mitigada por providencial iniciativa de resgate, o que, por via oblíqua, implica aumentar ainda mais a carga tributária incidente sobre os que não foram resgatados.

Os principais impactos da proposta aprovada

O debate em torno da reforma tributária proposta pelo governo Lula tem gerou controvérsias e levantou preocupações sobre seus possíveis impactos na economia e no emprego. Enquanto o governo argumenta que a reforma não aumentaria nem diminuiria a carga tributária, mas um estudo produzido pela Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC) mostra que a realidade é bem diferente.

Aumento da carga tributária no setor de serviços

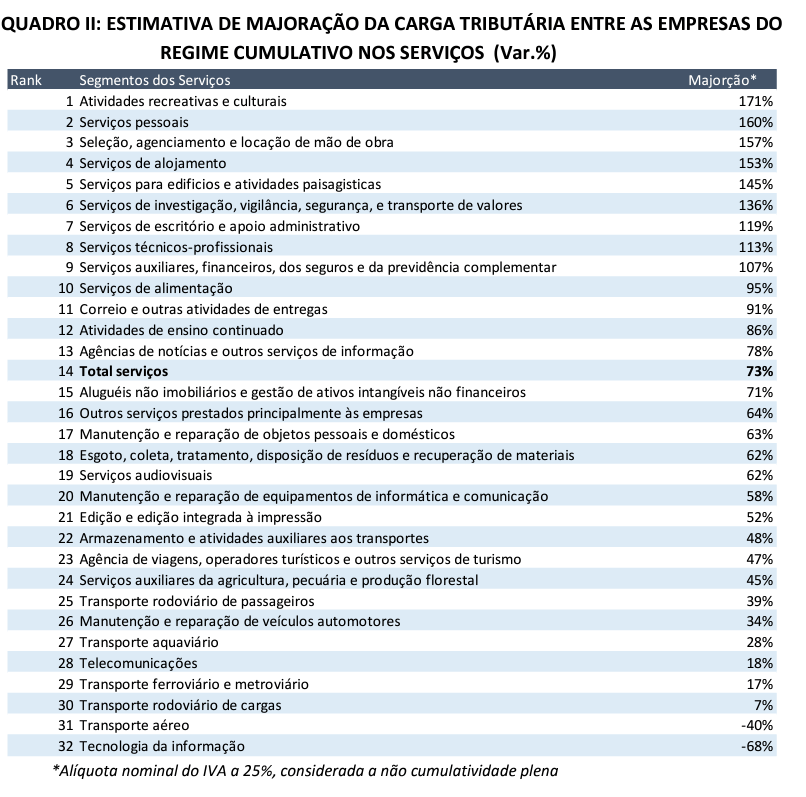

De acordo com o estudo da CNC, o setor de serviços, que representa uma parcela significativa da força de trabalho no Brasil, deve sofrer um aumento considerável na carga tributária. Estima-se que a carga média de impostos nesse setor aumente em 73%. Isso pode ter sérias consequências para as empresas de serviços e, consequentemente, para o emprego.

Impactos no emprego e nas empresas de serviços

A CNC estima que o aumento de R$ 200 bilhões na carga tributária das empresas de serviços pode resultar na perda de aproximadamente 3,8 milhões de empregos. Mesmo considerando a possibilidade de a indústria utilizar o ganho tributário para contratações, o que é incerto, ainda haveria um saldo de 600 mil desempregados. Esses números alarmantes evidenciam os potenciais efeitos negativos da reforma tributária no setor de serviços e na geração de empregos.

Benefícios para o setor industrial e o comércio

Enquanto os setores de serviços sofrem com o aumento da carga tributária, o estudo da CNC destaca que a indústria e o comércio são os grandes beneficiados pela reforma tributária proposta. Essa disparidade levanta preocupações sobre a distribuição equitativa dos ônus e benefícios da reforma e pode agravar as desigualdades entre os setores da economia.

Centralização do sistema tributário e retrocesso

Outra preocupação relevante é o aumento da centralização do sistema tributário. A reforma tributária implementada, sem o devido debate e análise, como argumentado pelos críticos, resultará em um sistema ainda mais centralizado. Essa centralização pode levar o país a um completo retrocesso, prejudicando a autonomia e o desenvolvimento regional.

Os governantes do país têm de tomar as rédeas das discussões e formular uma proposta sensata e consistente de reforma tributária centrada em iniciativas para, em curto prazo, promover a simplificação e a redução da litigiosidade, mediante projetos de legislação infraconstitucional cujos efeitos seriam imediatos. Reforma tributária já, mas não essa.

Fonte: Fenafisco

Everardo Maciel – Consultor tributário e ex-secretário da Receita Federal (1995-2002, governo FHC)

Felipe Salto – Economista-chefe e sócio da Warren Rena, foi secretário da Fazenda e Planejamento do estado de São Paulo (2022)

Fernando Resende – Ex-presidente do Instituto de Pesquisa Econômica Aplicada (1996-1999), economista e professor na Escola Brasileira de Administração Pública e de Empresas, da FGV

Jorge Rachid – Consultor tributário e ex-secretário da Receita Federal (2003-2008, governo Lula; e 2015-2018, governos Dilma e Temer)

José Roberto Afonso – Pós-doutor pela Universidade de Lisboa em economia e professor do IDP.

Marcos Cintra – Professor titular de economia da FGV-SP e ex-secretário da Receita Federal (2019, governo Bolsonaro)

Selene Peres Peres Nunes – Secretária de Economia do Estado de Goiás.

Folha de São Paulo.